5月15日に配信された電通ニュースリリース文面は以下の通りです。

2018年5月15日

2018年第1四半期連結決算(IFRS)

株式会社電通(本社:東京都港区、代表取締役社長執行役員:山本 敏博、資本金:746億981万円、以下「当社」)は、本日、東京・汐留の電通本社ビルで取締役会を開き、2018年度第1四半期連結期間(2018年1月1日~3月31日、以下「当四半期」)の決算を確定しました。

注:当社は、IFRS第15号「顧客との契約から生じる収益」を2018年1月1日より適用しています。過去業績との比較を容易にするため、本資料上では、2017年度第1四半期を含む過去業績についても、IFRS第15号を適用したプロフォーマ情報を使用しています。なお、プロフォーマ情報の詳細は、当社IRサイト上の資料「2018年度第1四半期連結決算概況」の「IFRS第15号適用によるプロフォーマ情報 詳細」をご参照ください。

【決算発表のポイント】

当四半期の連結業績は、2018年2月に公表した通期業績予想にほぼ沿った進捗となりました。前年同期比で、収益は5.7%増、売上総利益は6.1%増、調整後営業利益は50億円減(13.3%減)となりました。国内事業の売上総利益はデジタル領域のけん引により1.9%増となりましたが、労働環境改革の推進に伴うコスト増により調整後営業利益は26億円減となりました。海外事業は買収効果とオーガニック成長(2.2%増)により売上総利益は9.8%増となりましたが、新しい成長フェーズのための企業基盤整備を目的としたIT費用等の増加により調整後営業利益は23億円減となりました。

2018年度の連結業績見通しに変更はありません。国内では、"人"基点のマーケティング手法を結集・高度化した統合フレームワーク「People Driven Marketing」を基軸にデジタル領域の拡大を図るとともに、最重要の経営課題である労働環境改革の基盤整備を2018年に完遂させるべく追加施策の導入を行なっています。海外では、ITシステムの強化・拡充など将来の成長に向けた投資を実行すると同時に、2017年度に獲得した過去最高の媒体取引(増減相殺後で52億USドル)をベースに業界平均を上回るオーガニック成長を目指しています。

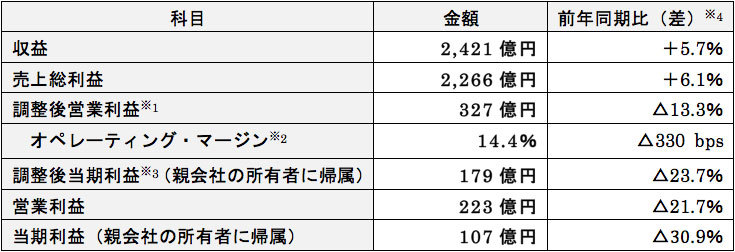

【当四半期(2018年度第1四半期(1ー3月)実績】

(△は減)

※1:調整後営業利益は、営業利益から、買収に伴う無形資産の償却費、M&Aに伴う費用、被買収会社に帰属する株式報酬費用ならびに減損、固定資産の売却損益などの一時的要因を排除した恒常的な事業の業績を測る利益指標です。

※2:オペレーティング・マージンは、「調整後営業利益÷売上総利益」で算出しています。

※3:親会社の所有者に帰属する調整後当期利益は、当期利益から、営業利益に係る調整項目、アーンアウト債務・買収関連プットオプション再評価損益、これらに係る税金相当・非支配持分損益相当などを排除した、親会社所有者に帰属する恒常的な損益を測る指標です。

※4:比較対象となる2017年度第1四半期実績は、IFRS第15号を適用したプロフォーマベースです。

<当四半期の連結業績ハイライト>

・当四半期の当社グループの業績

売上総利益(前年同期比+6.1%)主にオーガニック成長(+47億円)、買収効果(+74億円)と為替影響(+7億円)により増加。調整後営業利益は減益(同△13.3%)。

・売上総利益(2,266億円、前年同期比+6.1%、為替影響排除ベース+5.7%)

国内事業:デジタル領域のけん引により微増(1,023億円、同+1.9%)。

海外事業:買収効果とオーガニック成長により大幅増(1,243億円、同+9.8%、為替影響排除ベース+9.0%)。

・調整後営業利益(327億円、前年同期比△13.3%、為替影響排除ベース△13.0%)

国内事業:労働環境改革関連費用の増加により減益(304億円、同△7.9%)。

海外事業:新しい成長フェーズのための企業基盤整備を目的としたIT費用等の増加により減益(23億円、同△50.8%、為替影響排除ベース△49.7%)。

・オペレーティング・マージン(14.4%、前年同期差△330 bps、為替影響排除ベース△310 bps)

上記、調整後営業利益の要因とほぼ同様。

・調整後当期利益(親会社の所有者に帰属)(179億円、前年同期比△23.7%)

主な減少要因は、調整後営業利益の減少。

基本的1株当たり調整後当期利益は、63.76円。前年同期は82.73円。

なお、制度会計上の当期利益(親会社の所有者に帰属)も、減益(107億円、同△30.9%)。

(売上総利益の詳細)

・売上総利益成長率:連結6.1%、国内事業1.9%、海外事業9.8%

・売上総利益オーガニック成長率:連結2.1%、国内事業1.9%、海外事業2.2%

・海外事業構成比:54.9%(前年同期:53.0%)

・デジタル領域構成比:連結43.7%、国内事業23.0%、海外事業60.8%

(前年同期:連結40.0%、国内事業21.0%、海外事業56.9%)

<地域別の状況について>

(国内)

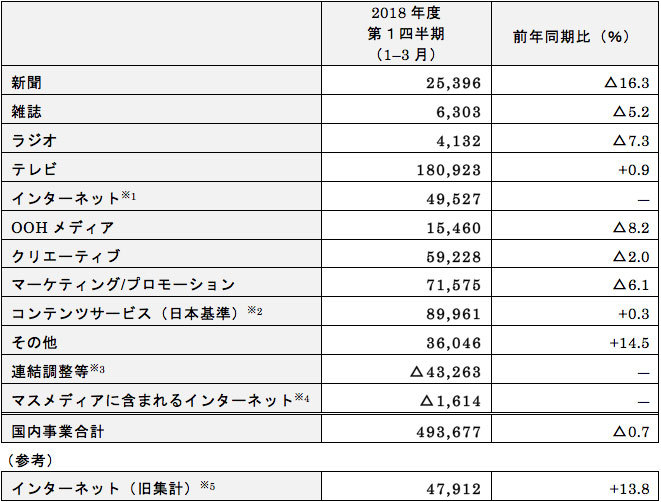

2017年度12月分まで実施していた「月次単体売上高」の代替として、当四半期より「国内事業 業務区分別売上高」を四半期毎に開示していきます。

国内事業 業務区分別売上高の状況(IFRSベース)

(単位:百万円、△は減)

※1:インターネット(旧集計)に加え、マスメディアに含まれるインターネット広告売上(1,614百万円)を加算し、重複計上した数値です。

※2:IFRSベースでは、日本基準と売上計上のタイミングに差があります。上表では、電通単体(日本基準)(当資料P7参照)と揃えて、IFRSベースとの差額は「連結調整等」で調整しています。

※3:海外グループへの売上や会計基準の違いによる調整等を含みます。

※4:「インターネット」と各マスメディアで重複計上された数値です。

※5:2017年12月まで実施していた単体月次開示の「インタラクティブメディア」と同じ方法で集計した数値です。

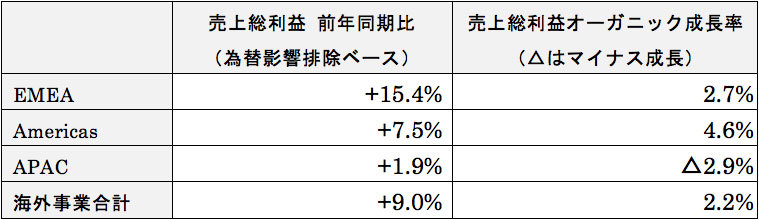

(海外)

海外事業 地域別の売上総利益・オーガニック成長率

※2017年1-3月では、当社子会社マークル社のEMEAに帰属する分もAmericasに含めていましたが、2018年1-3月では、区分することが可能になったため、該当額をEMEAに含めて計上しています。なお、オーガニック成長率は、該当額を2017年1-3月もEMEAに含めた上で算定しています。

EMEAの状況:ドイツやフランスなど苦戦を強いられた主要国もありましたが、プラス成長の英国および高い成長を遂げたロシアや北欧諸国が全体の成長をけん引しました。

Americasの状況:世界最大の広告市場である米国はモメンタムを維持し、課題となっていたブラジルも2桁のオーガニック成長を達成しました。全体では、前年からの新規ビジネスの獲得やマネジメントの交代が奏功しました。

APACの状況:インドやタイでは高成長が続いていますが、中国では厳しい状況が続きました。

2018年度第1四半期の業績の詳細については、http://www.dentsu.co.jp/ir/ をご覧ください。

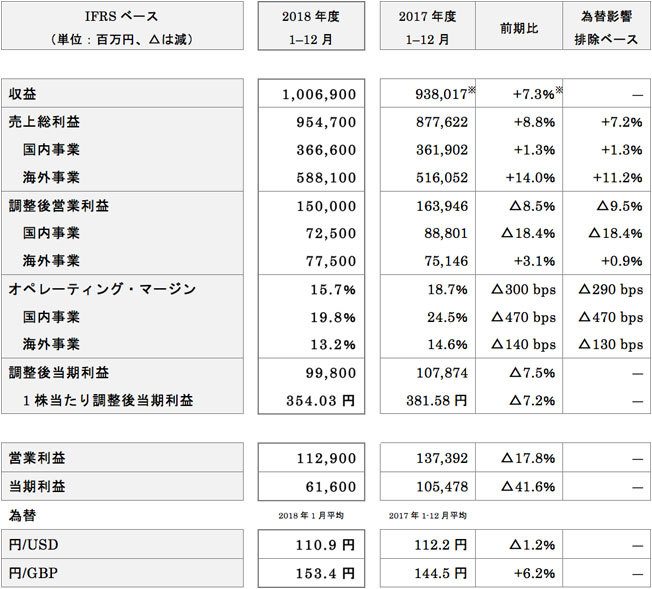

【2018年度(2018年1月1日~12月31日)の連結業績見通し】

当社が2018年2月13日に公表した連結業績見通しからの修正はありませんが、IFRS第15号「顧客との契約から生じる収益」の適用により、2017年度「収益」をプロフォーマベースに変更していますので、下表のとおり再掲します。

※IFRS第15号「顧客との契約から生じる収益」の適用による変更有り。

詳細については添付のPDFをご覧ください。

この記事は参考になりましたか?