【レポート】8つのポイントから読み解く、「ジャパンブランド」の現在地

ジャパンブランド調査は2011年にスタートし、訪日観光や食分野、日本産品、コンテンツ、価値観などジャパンブランド全般に関する海外生活者の意識と実態を定期的に把握する、電通独自のナレッジ基盤事業です。

14年目を迎える本調査は、対象エリアや調査項目を時代の流れに合わせて進化させ続けています。データドリブンや多様化・複雑化が進む企業活動に寄与するだけでなく、日本社会に向けた知見の発信を継続しています。

2024年は15カ国・地域(アメリカ・オーストラリア・イギリス・ドイツ・フランス・インド・アラブ首長国連邦・インドネシア・シンガポール・タイ・ベトナム・中国本土・香港・台湾・韓国)を対象に大規模調査を実施しました(調査概要はこちら)。

マーケティング分野の従事者としても、いち生活者としても、異文化理解におけるささやかな貢献を、メンバー一同で積み重ねていきたいと心から願っています。

はじめに

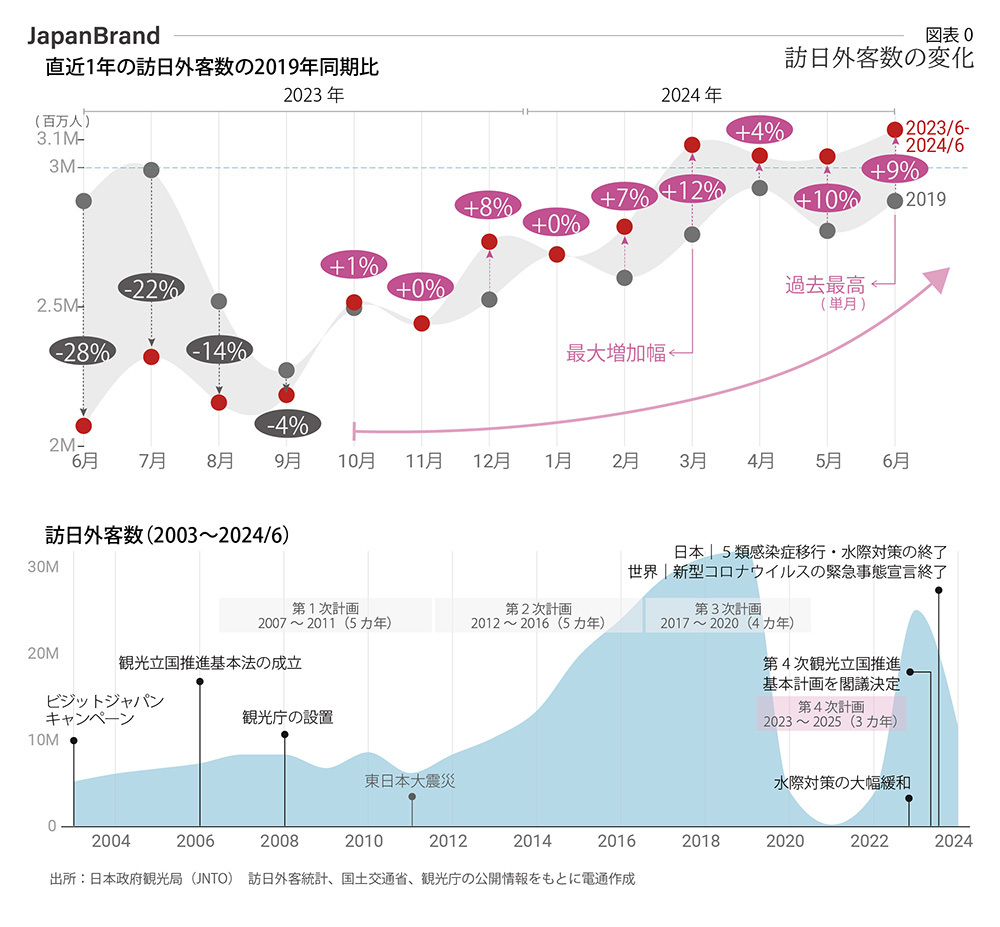

これまでは、欧米諸国が国力や人気度を測る各種のランキングの上位を独占する結果となっていました。そんな中、日本は押しも押されもせぬ存在として、魅力的な国ランキングの常連となった数少ないアジアの国です。日本政府観光局(JNTO)の直近の統計によると、2024年の訪日外国人は、3月~6月で、4カ月連続で300万人を超えました。また、過去最高の来訪者数を記録した2019年同月を9カ月連続で上回り続けています(※:2023年11月と2024年1月は2019年同期比でほぼ同数)。【図表0】

本連載では、こうしたマクロ視点から見た日本の人気を最新のジャパンブランド調査をベースに、電通ならではの複眼的思考を掛け合わせながら、読み解いていきます。そして、人気現象の深層に隠された課題や、ポテンシャルの拡張につながるヒントを探ります。

連載の第1回は8つのポイントから最新調査の重点項目を紹介し、ジャパンブランドの現在地をつかんでいただければ幸いです。

Point 01:期待

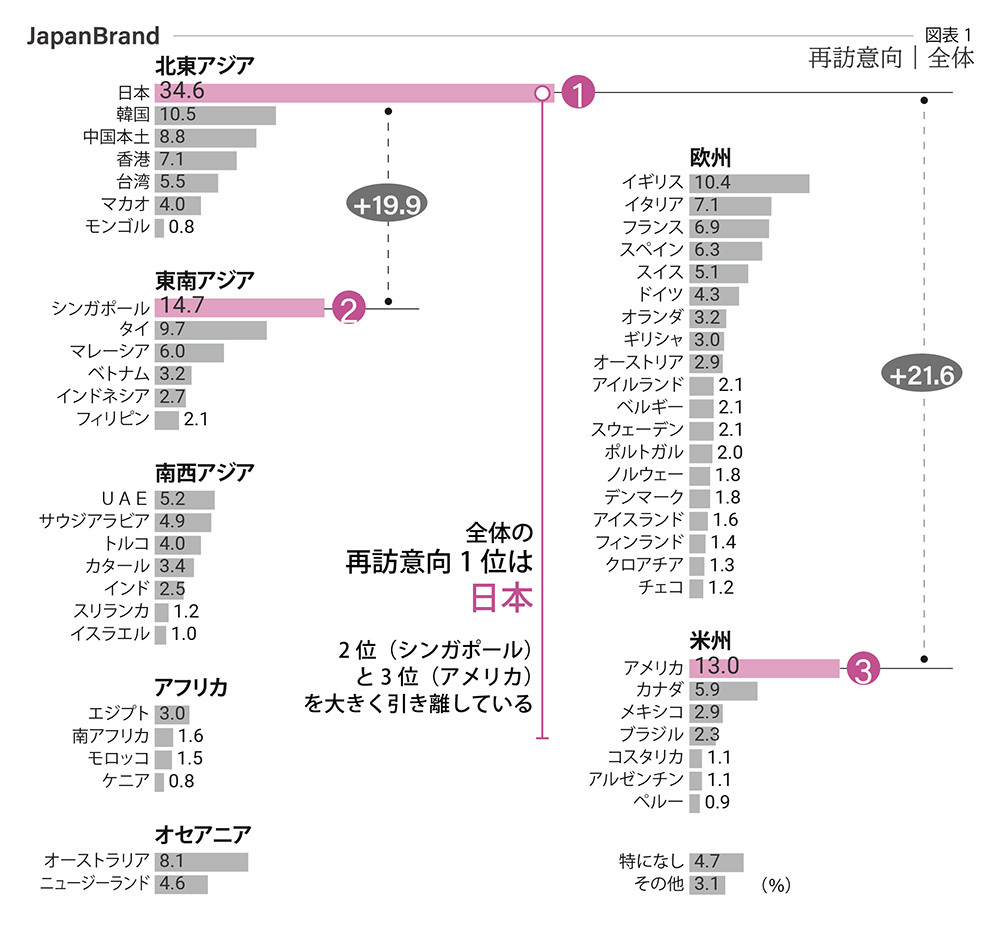

パンデミック後の海外旅行経験者(2023年中)を対象に、旅行先の再訪意向を調べたところ、日本が1位を獲得しました。それも、2位のシンガポールと3位のアメリカを20pt近く上回っています。【図表1】

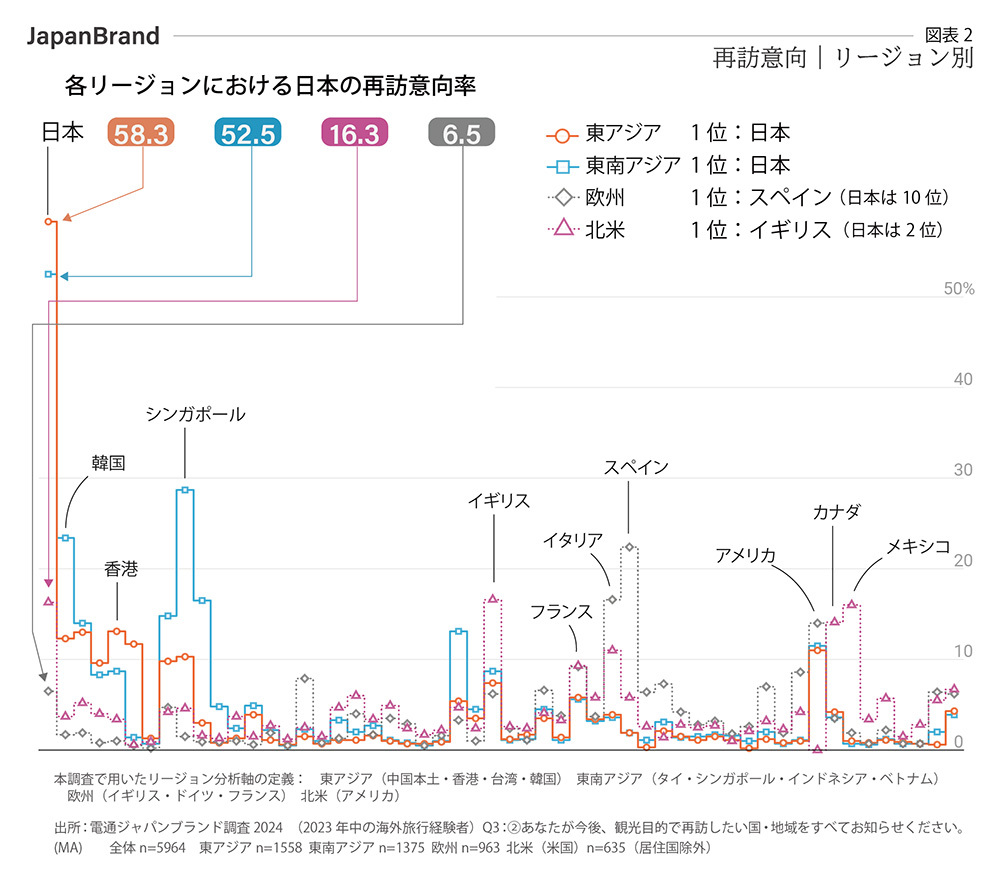

これを国単位ではなくリージョン単位で見てみると、東アジアと東南アジアはともに再訪意向の首位が日本です。東アジア2位の香港(13.1%)との差は45.2pt、東南アジア2位のシンガポール(28.7%)との差は23.8ptと、次点と大差をつけた形になりました。

一方で欧州と北米ではやや順位を落とし、欧州では10位(1位はスペイン)、北米では2位(1位はイギリス)となりました。つまり、観光先としての日本人気は、圧倒的にアジアに支えられていることが分かります。【図表2】

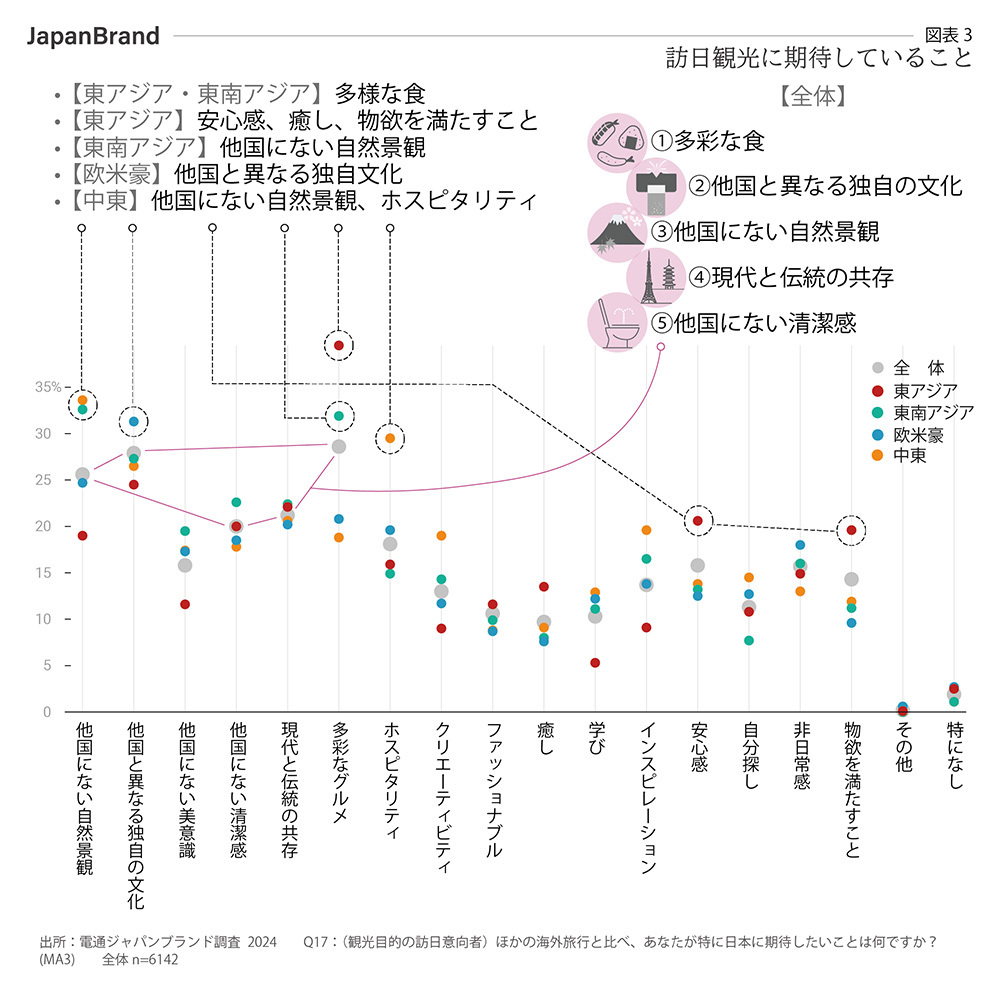

魅力的な旅行先として認知されている日本に対して、海外生活者が最も期待していることは、以下の5つでした。

①多彩な食

②他国と異なる独自の文化

③他国にない自然景観

④現代と伝統の共存

⑤他国にない清潔感

リージョン別の特徴としては、東アジアと東南アジアは共通して「多様な食」、東アジアは「安心感」「物欲を満たすこと」、東南アジアは「他国にない自然景観」への期待値が突出して高いです。

一方で欧米豪は「他国と異なる独自の文化」に比較的関心が高く、中東では「他国にない自然景観」に加えて「ホスピタリティ」「クリエーティビティ」「インスピレーション」にも期待する傾向にあります。【図表3】

Point 02:契機

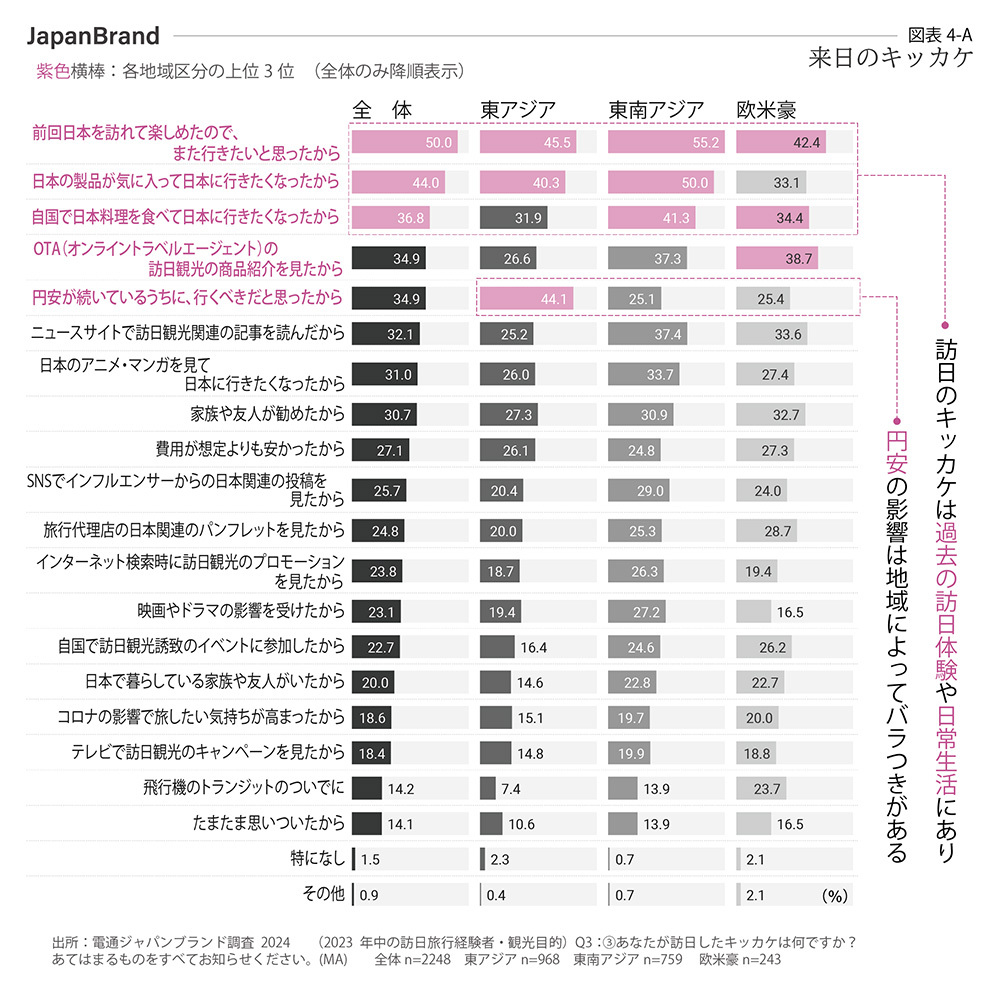

歴史的な円安がインバウンドの盛況をもたらした主因と思われがちですが、各リージョンとも、最大の訪日きっかけは「以前の訪日体験」にあり、過去の良き体験が確実に再訪の機会を生み出しています。

この調査結果は、パンデミック以前の訪日観光が外国人にもたらした体験がいかに満足度の高いものだったかを、改めて気づかせてくれました。見方を変えれば、この満足度を維持するには今後どういうアプローチを試みるべきかを、行政と民間の双方から考える必要に迫られているともいえます。

次に、最大の送客元である東アジア市場と、来訪者数の増加幅が比較的大きい欧米豪市場を比較したところ、訪日きっかけの2位以降は大きく異なることが分かりました。東アジアでは「円安」が重要なきっかけとなっているのに対し、欧米豪ではOTA(Online Travel Agent)の影響度合いが大きいと推察されます。

また、リージョン共通の結果として、「日本製品」や「日本料理」といった、生活の中で触れる機会のあったものも、確実に背中を押してくれる重要なきっかけと言えます。つまり、広義的に現地で展開されているジャパンブランドはインバウンド促進に寄与しており、両者は表裏一体であると捉えることができます。【図表4-A、4-B】

Point 03:関心

本調査でもっとも重要視している項目のひとつが、「関心のある訪日体験」です。

日本に行ってやりたいと思うこと、行きたいと思うところ、買いたいと思うものとは何かを定期的に観察することで、変わるものと変わらぬもの、感覚値と一致するものと違和感を覚えるものなど、さまざまな傾向が見えてきたり、各種の示唆を得ることができます。

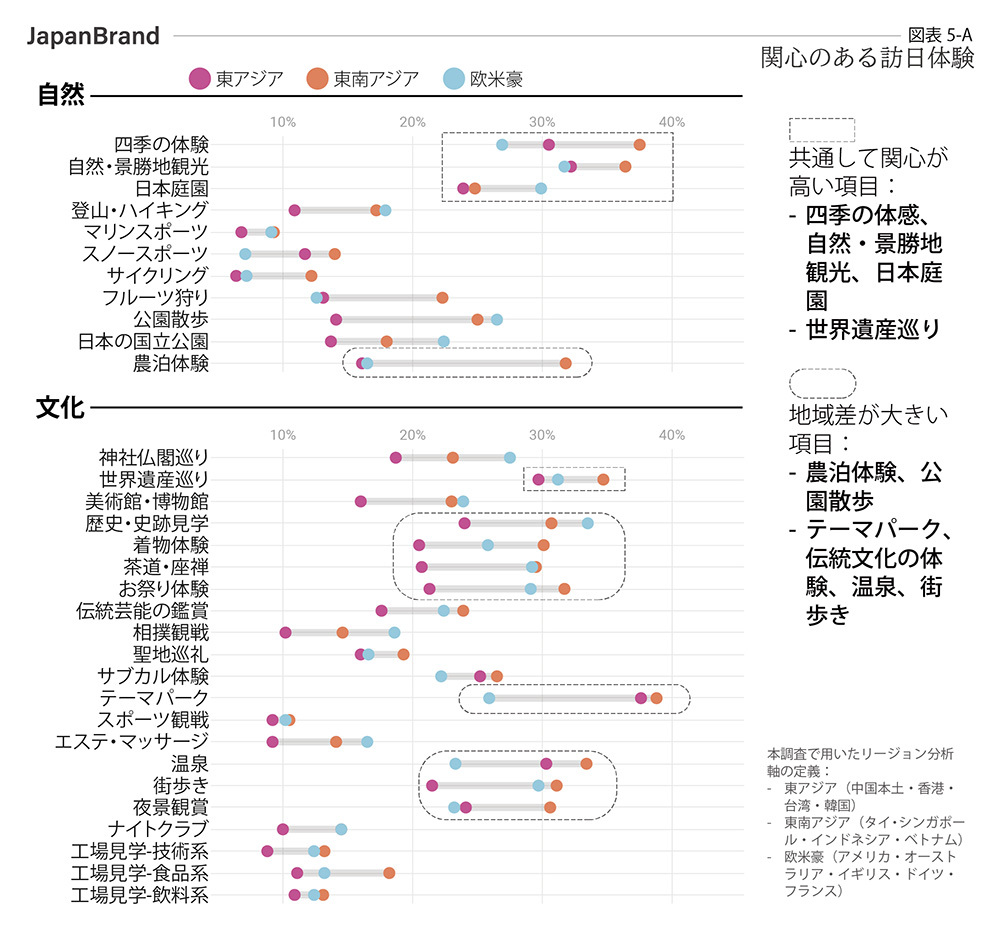

まずは自然・文化カテゴリーについて。四季の体感や自然観光、日本庭園、世界遺産巡りは共通して関心度が高い項目です。

農泊体験に最も関心を示したのが東南アジア。公園関連の選択率が高いのは欧米豪で、東アジアとは対照的であることが明らかです。農泊体験への興味関心は東南アジアが群を抜いて高く、東アジアと欧米豪とはおよそ倍以上の差があります。

また、訪日観光の定番アクティビティであるテーマパーク、温泉体験、着物や茶道、お祭りといった伝統文化の体験に関しては、東アジアと欧米の違いが顕著に見られました。【図表5-A】

次に買物・飲食・宿泊・交通カテゴリーについて。日本ブランドの食品と和食関連は共通して関心の高い項目です。和食は地域を問わず体験意向の上位を占めており、その人気は疑う余地がありません。また、日本ブランドの化粧品に関しては引き続きアジアが有力なターゲットと思われます。OTC医薬品(処方箋がなくても購入できる医薬品)には東アジアの生活者から支持が集まっていることが一目瞭然です。

消費額の中で大きな割合を占める宿泊においては、温泉旅館への関心で地域差が大きいことが見てとれます。交通手段に関しては、都市交通(電車、地下鉄、バス)と新幹線の利用意向が高い結果となりました。【図表5-B】

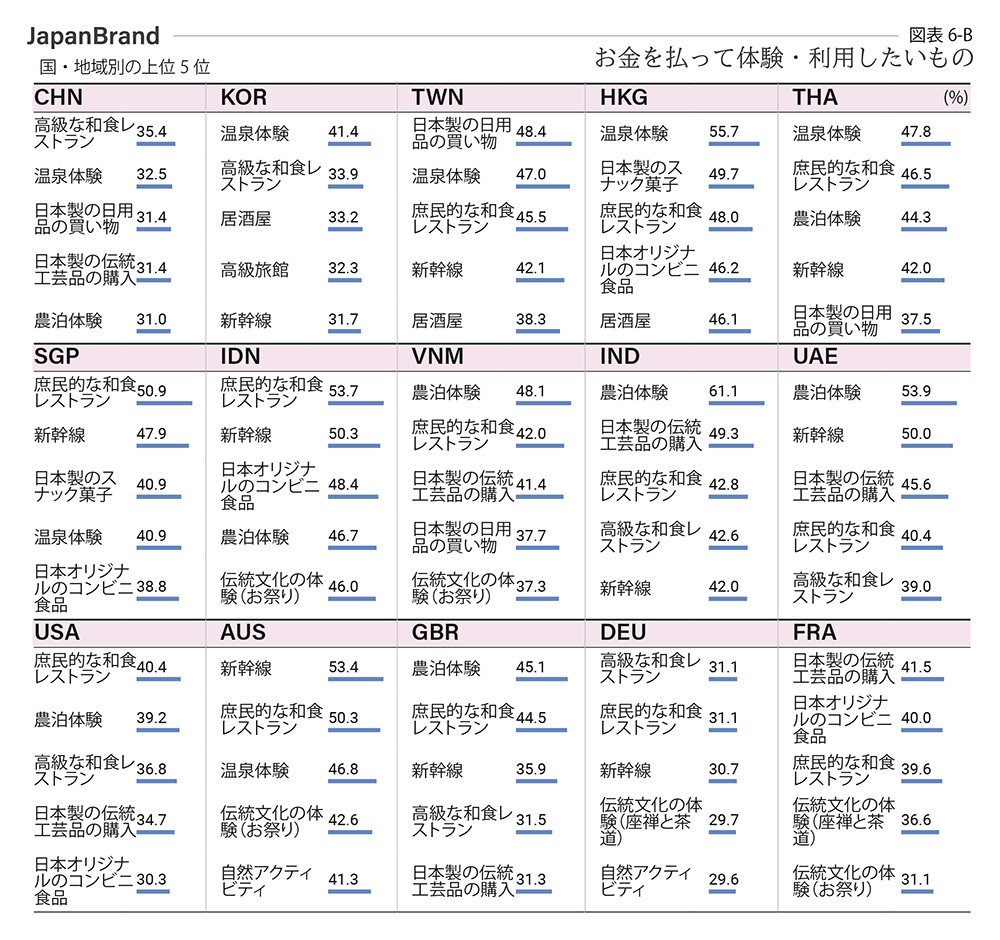

さて、ここまで訪日体験への興味関心を一通り見てきましたが、消費単価の引き上げ(着地消費の増加)をめざす昨今においては、「日本滞在中にお金を払って体験・利用したいもの」の見える化も重点課題と考えられます。

そこで本レポートでは、観光に欠かせない30個近くの有料体験項目を、国・地域別のランキング形式で可視化しました。食や温泉などの定番コンテンツはもちろんのこと、「日本のコンビニ食品」「日本製の伝統工芸品」「農泊体験」「新幹線の利用」も、消費金額の増加に寄与する優良コンテンツになりうると推察します。

また、国・地域別に見ると、リピート率が高い韓国・香港・台湾では、居酒屋が上位にランクインしており、よりディープで日本らしさを感じる体験を求める傾向が見られました。【図表6-A、6-B】

Point 04:地方

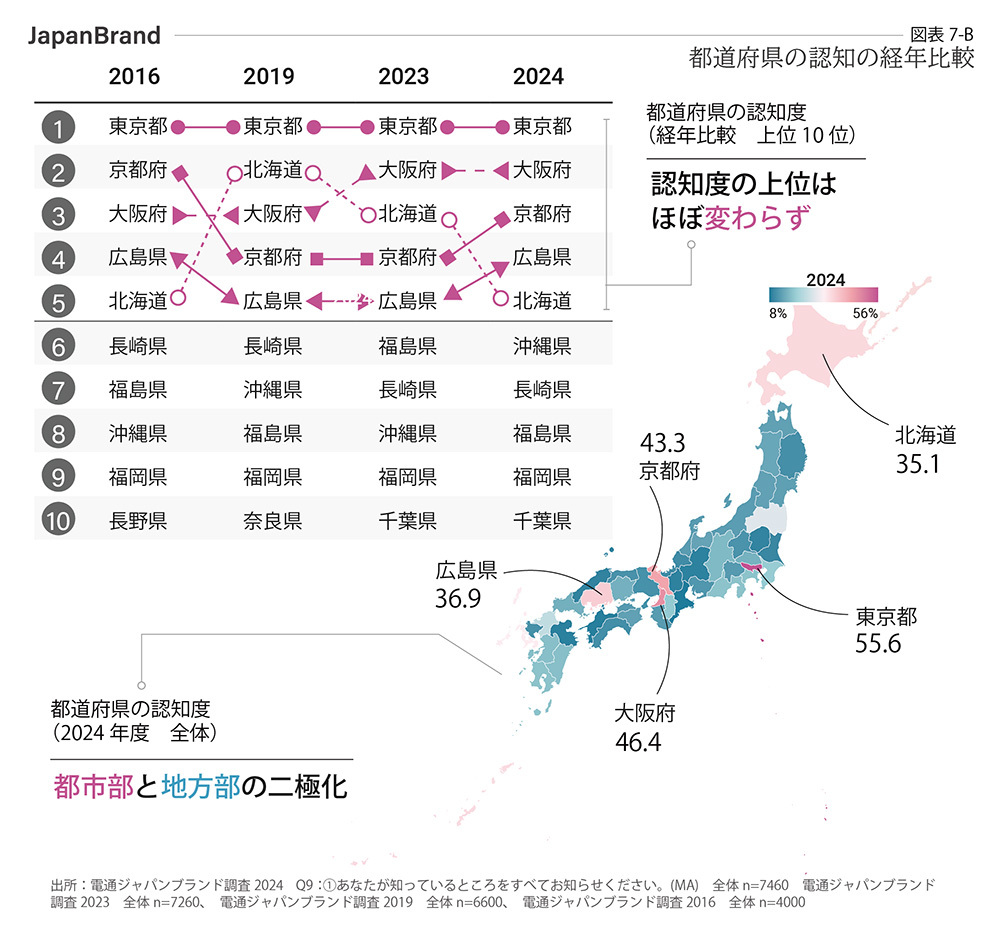

地方送客は地域活性化だけでなく、都市部のオーバーツーリズムの抑制にもつながると考えられます。各地方が持っている観光資源の磨き上げとともに、どの程度認知されているかといった現状認識も定期的に把握しておく必要があります。ジャパンブランド調査では、ゼロ次分析に資する各都道府県の認知・訪問経験・訪問意向を定期的に聴取しており、その動向変化にいち早く注視してきました。

最新データではリージョンを問わず、3指標とも「東京」が次点以下を大きく引き離し、圧倒的な存在感を示しています。リージョン別に見た場合、いずれの指標においても、アジアと欧米豪は明らかに異なるフェーズにあることが分かります。【図表7-A】

一方、比較的知られている広島、長崎、福島、福岡、沖縄、千葉以外の県に関しては、共通して認知不足という根本的な課題があります。こうした二極化現象は今に始まったことでは決してありません。本調査の過去実施分にさかのぼったところ、おおむね同様の傾向が見られました。認知度の上位5位は変わらず、東京、大阪、京都、北海道、広島の5カ所でした。【図表7-B】

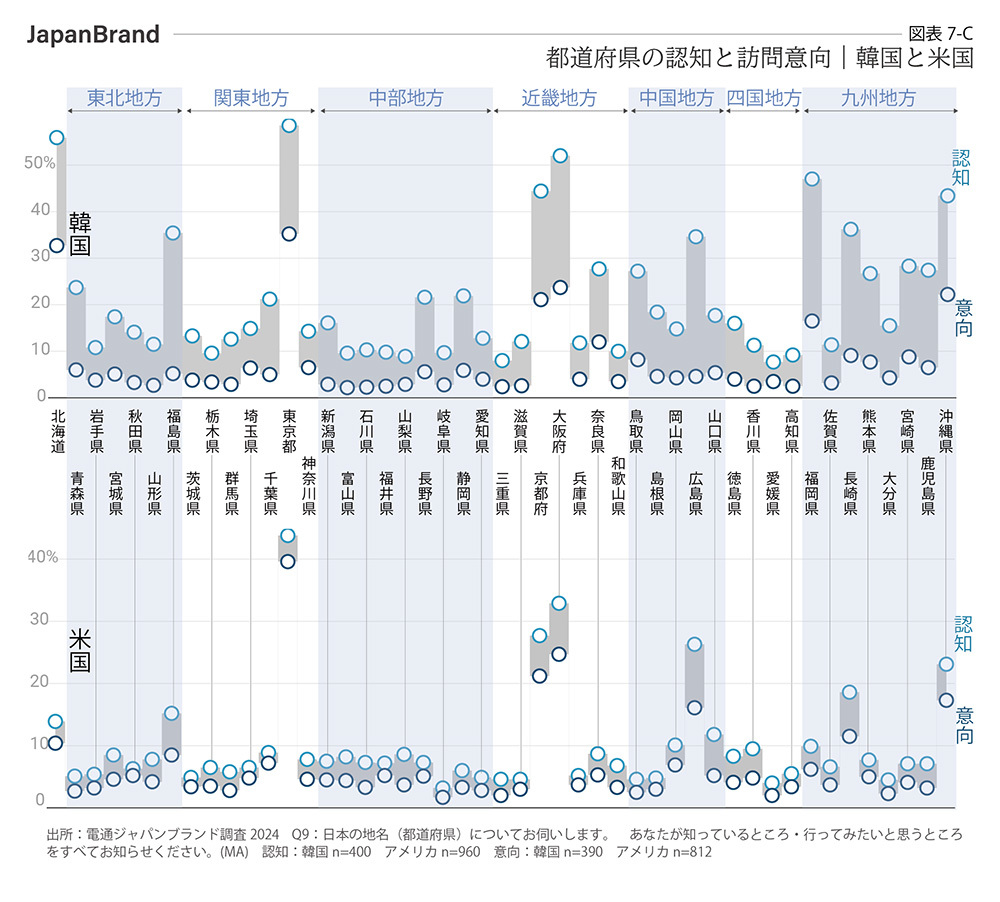

さらに、国別の状況もチェックしてみましょう。アジアの最大送客元「韓国」と欧米の最大送客元「アメリカ」を比較すると、韓国ではいわゆる“ゴールデンルート”や九州地方の認知が高いのに対し、アメリカでは東京が圧倒的であり、東京以外を大きく上回ります。また、いずれの国においても、訪問意向は認知と相関しており、知られていない大半の県は訪問意向も低いままでした。【図表7-C】

知られていても必ずしも訪れたい気持ちが高まるとは限りませんが、知られていなければ選択肢に入ることはまずありえません。各市町村にはそれぞれのありたき姿と独自アセットがあり、自治体によっては狙いたいターゲットが大きく異なることもよくあります。To be(理想像)とAs is(現状)を照らし合わせたとき、ギャップは必ず存在します。どこの国から地方へ誘致したいか、どこの国から地方へ誘致すべきか、理想と現実の狭間で冷静な分析と熱意ある決断が問われるのではないでしょうか。

Point 05:障害

地方誘客にあたって把握しておきたいもうひとつの要素は、地方観光の障害要因です。本調査では、あえて一部仮説を立てながら障害要因を調べたところ、①言語問題、②情報不足が海外生活者にとっての2大課題であることが明らかになりました。

最大の障害要因は圧倒的に言語であることが下記ヒートマップ(色が濃いほどスコアが高い)から見て取れます。とりわけ訪日経験のないポテンシャル層は、その傾向がより一層顕著になるのです。

2番目の障害要因は、さまざまなレイヤーにおける情報不足です。知名度の高い都市以外の地方観光地をそもそも知らなかったり、それを知るための情報源が不足しているという課題が横たわっています。さらに、地方にたどり着くための二次交通にまつわる情報不足も課題です。接続交通(電車・バス・レンタカーなど)や補助交通(ライドシェアなど)といった手段自体よりも、日本の道路事情や交通ルールをそもそも理解していないことの障害度合いがより高いと推察します。【図表8】

地方観光に関連した話の余談として、昨今問題化しているオーバーツーリズムについても少し触れます。日本に限った話ではなく、世界の有名観光地はほぼ同じく、オーバーツーリズムの問題に悩まされています。

現在は、パンデミックによるリセットを機に、大小さまざまな解決策に乗り出しています。観光客の体験、地域住民の生活の質、社会インフラや自然環境への負荷が、世界的に見直され始めているのです。観光地ごとに、最優先すべき事項とは何かの難しい判断を迫られます。そして共通して言えるのは、最適解となる解決策はどこもまだ見つけていない、ということです。

Point 06:和食

今年度から、日本食の浸透度合いを測る指標のひとつとして、シチュエーション別の日本料理の喫食頻度を調査項目として導入しました。

外食と中食に関しては、月に1度以上の日本食の喫食率はアジアが7割台、欧米豪が6割未満。内食は、アジアが7割未満、欧米豪が6割未満となっています。

アジアでは外食と中食は喫食率が内食より1割高くなっているのに対し、欧米豪ではその割合がほとんど変化していません。外食文化が発達しているアジアの食事情を表しているかもしれません。【図表9】

※喫食シチュエーションの定義について

中食(調理済み食品の購入や、弁当・惣菜等のテイクアウト、デリバリー等、家庭外で調理された食品を家庭や職場に持ち帰って食べる)

内食(家で調理して食べる)

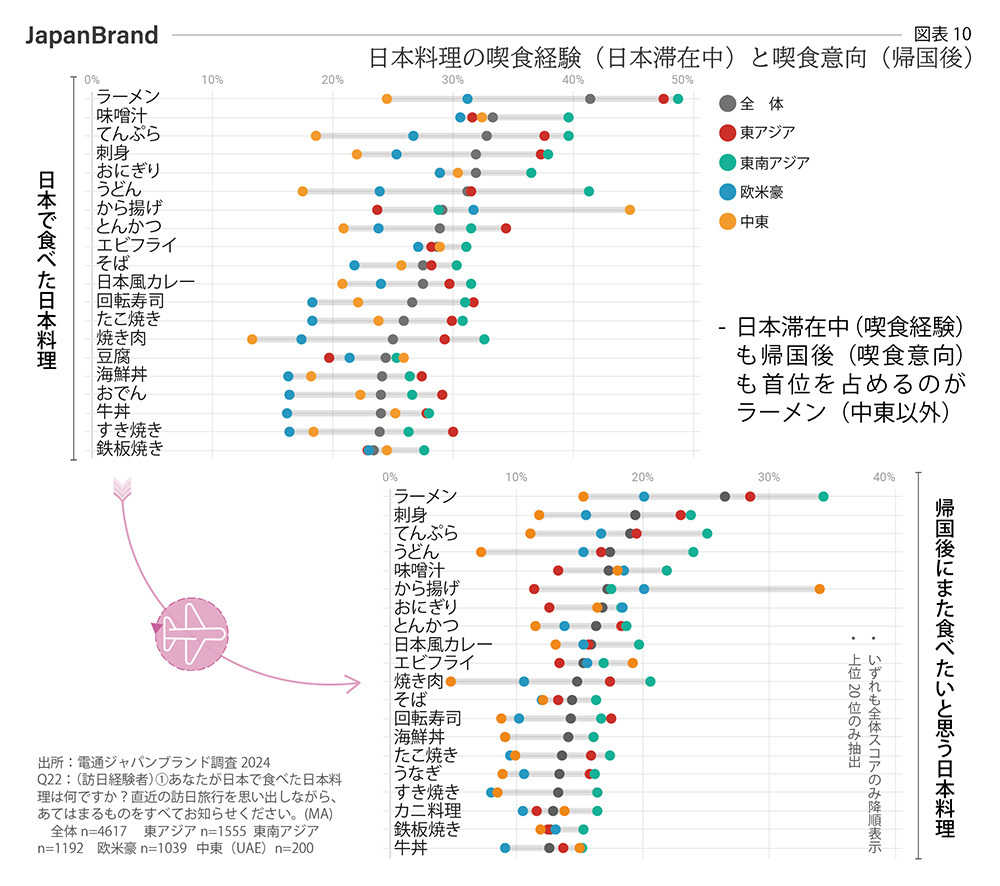

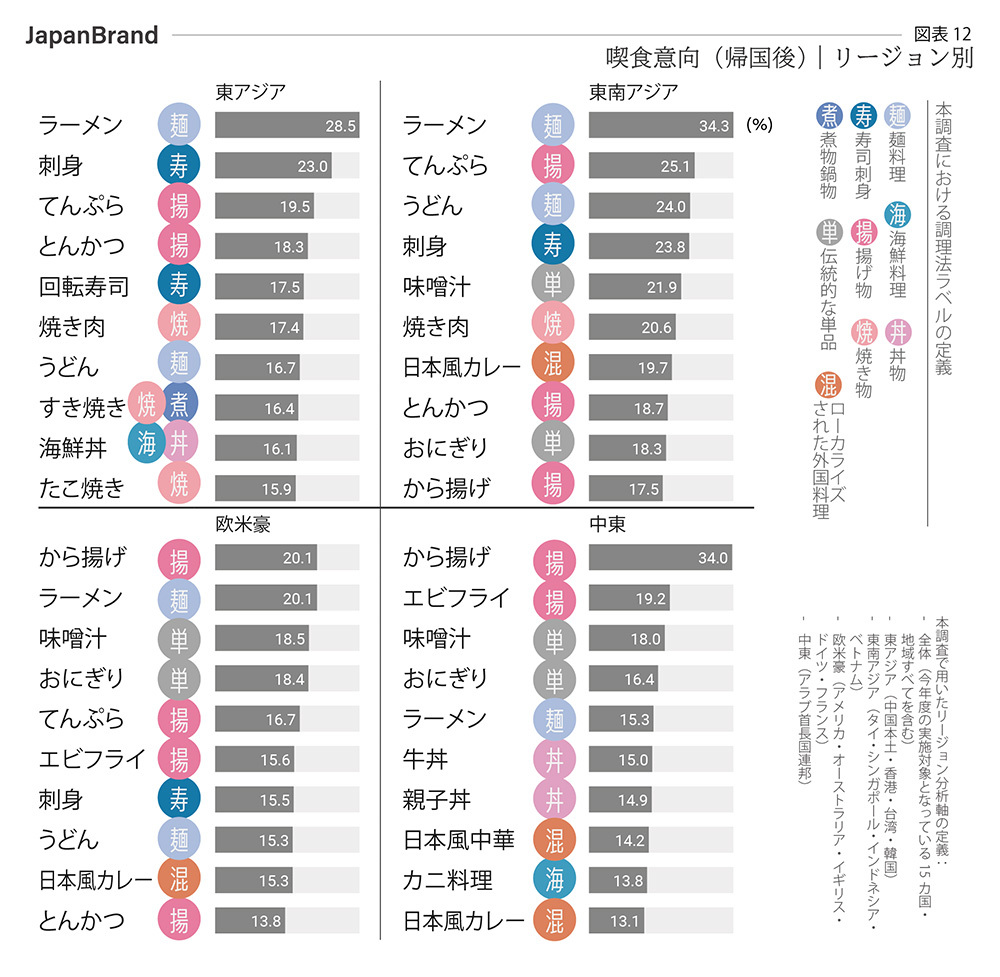

次に、訪日経験者を対象に、日本滞在中に食べた料理と帰国後にまた食べたいと思う料理を調べました。品目自体にそれほど大差は見られませんでしたが、日本滞在中も帰国後もほぼ首位を占めるのがラーメンです。

また、滞在中・帰国後のいずれにおいても、選択率の上位20位に、「日本風カレー」がランクインしており、日本の国民食であるカレーの海外ポテンシャルの大きさがうかがえます。【図表10】

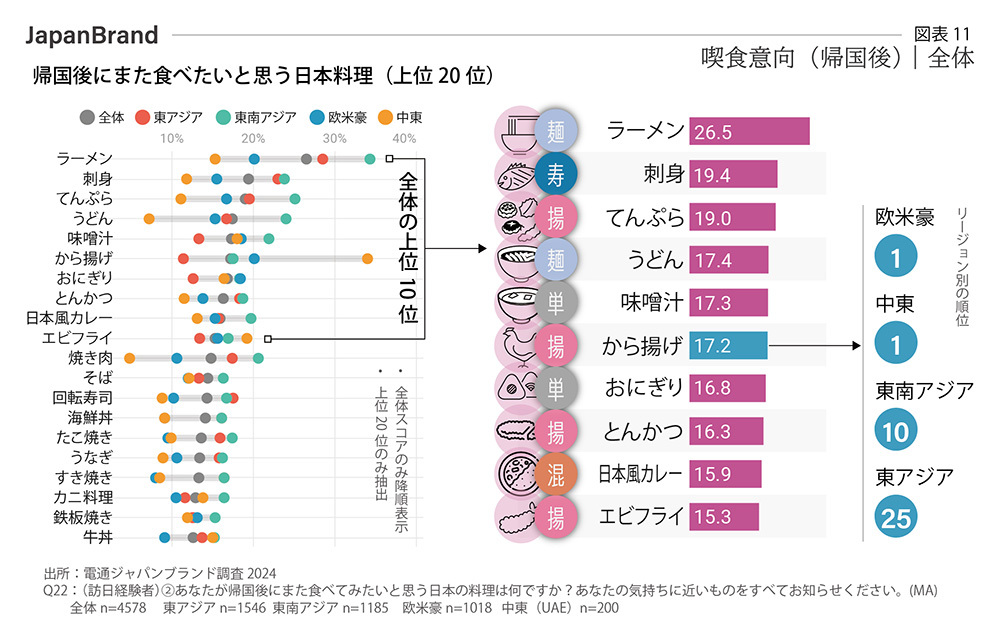

食は地域差の大きいカテゴリーであり、リージョン別に見た場合、いくつかの発見がありました。たとえば、から揚げ、焼肉、ラーメン、てんぷら、うどん、刺身などの品目においては、地域間の差が大きいことが明らかに。から揚げは中東と欧米豪では首位であるのに対し、東アジアではそれほど関心が高いとは言えず、25位でした。【図表11】

また、各リージョンの上位から見た食の傾向には示唆に富んだものがあります。アジアと欧米豪で共通して関心の高い品目は、ラーメン、刺身、てんぷら、とんかつ、うどん。

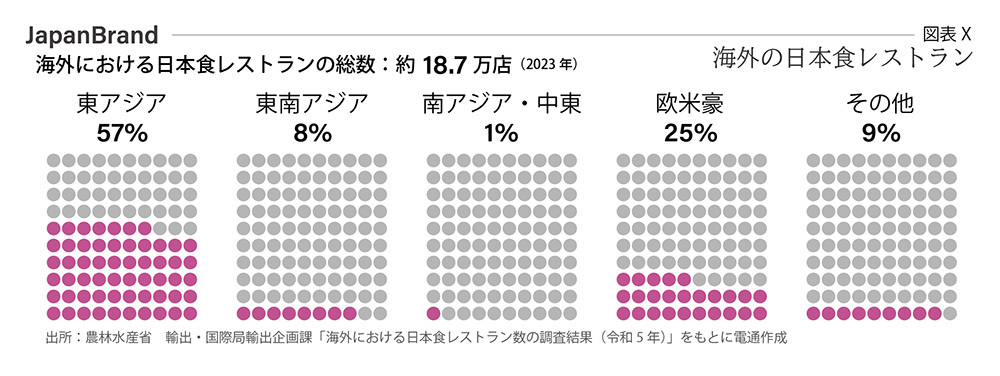

他の地域に比べて和食レストランが多く(※)、相対的に日本食を気軽に楽しめる東アジアにおいては、帰国後にまた食べてみたいと思う料理の幅が広いです。

一方で、他のリージョンと傾向が大きく異なるのは中東です。今後、高付加価値旅行者層として注目が集まっている中東エリアの食嗜好の学習が、観光地の飲食店ではますます求められるでしょう。【図表12】

※農林水産省輸出・国際局輸出企画課「海外における日本食レストラン数の調査結果(令和5年)」をもとに計算すると、東アジアの和食レストランの合計が全世界総数の約57%を占めます。【図表X】

Point 07:魅力

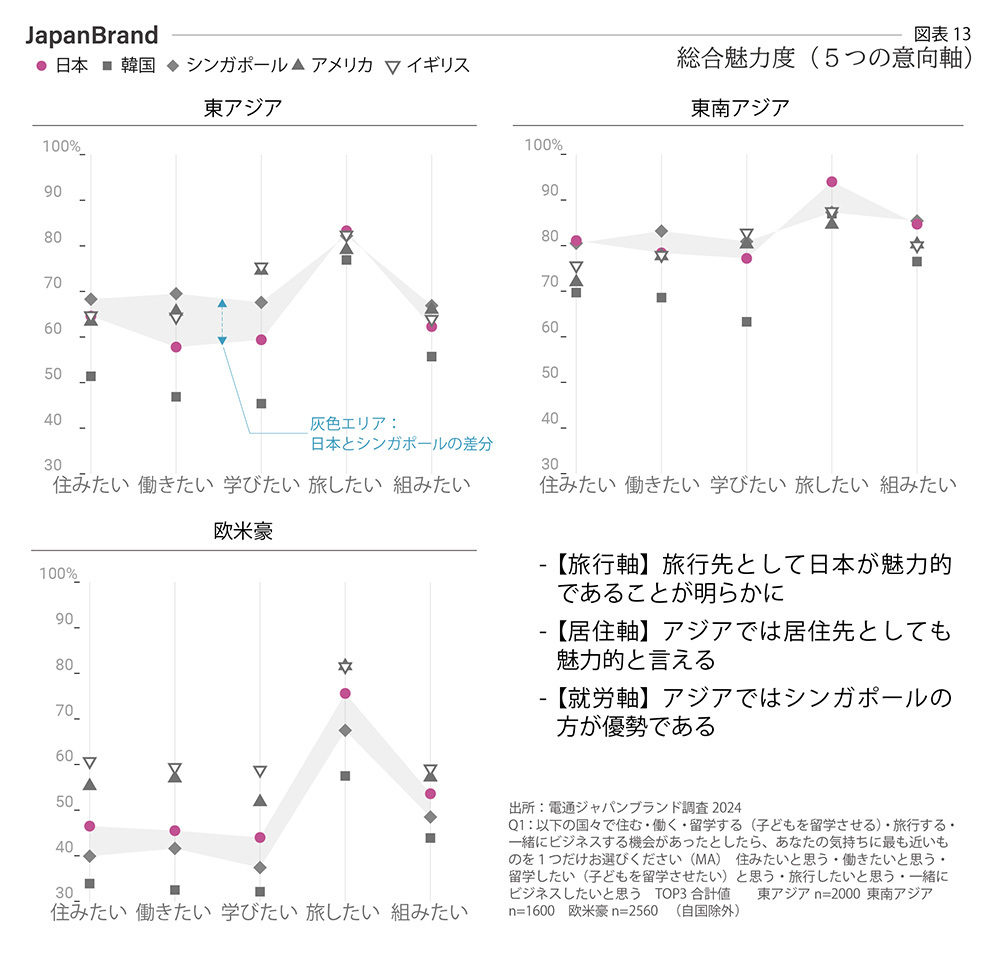

昨年度のジャパンブランド調査2023では、4つの意向(居住・就労・留学・旅行)から日本の総合力を探りました。その際は、アジアから見た日本は「非常に素晴らしい(Excellent)」、欧米から見た日本は「素晴らしい(Good)」という結果で、好感度には温度差があることが明らかになりました。

そして今年度のジャパンブランド調査では、新たな切り口を加えることで4カ国(シンガポール、韓国、アメリカ、イギリス)との相対比較を試みることにしました。

東アジアからの評価では5軸(居住意向・就労意向・留学意向・旅行意向・ビジネスパートナーとしての意向)とも英米とシンガポールが拮抗(きっこう)しており、日本に比べてシンガポールの方が優勢です。東南アジアからの評価では、韓国以外、各国とも拮抗している状況です。居住先とビジネスパートナーとして見たとき、日本はシンガポールとほぼ同水準にあります。

欧米豪はアジアとの違いがはっきりしており、米英への各種意向はほとんど差がなく、同一文化圏ならではの特徴がうかがえます。日本はいずれの指標においても中間に位置し、シンガポールと韓国よりやや優勢と言えます。【図表13】

Point 08:就労

人材争奪戦をはじめ国家間競争が激しさを増すと同時に、さまざまな業界において慢性的な人手不足の問題が顕在化してきています。女性活躍と高齢者再雇用に加え、外国人材の活用も期待されている分野です。現在、特別高度人材制度(J-Skip)や育成就労制度といった外国人向けの各種政策が施行されています。本調査では、日本での就労意向に加え、それぞれの理由についても分析を行いました。

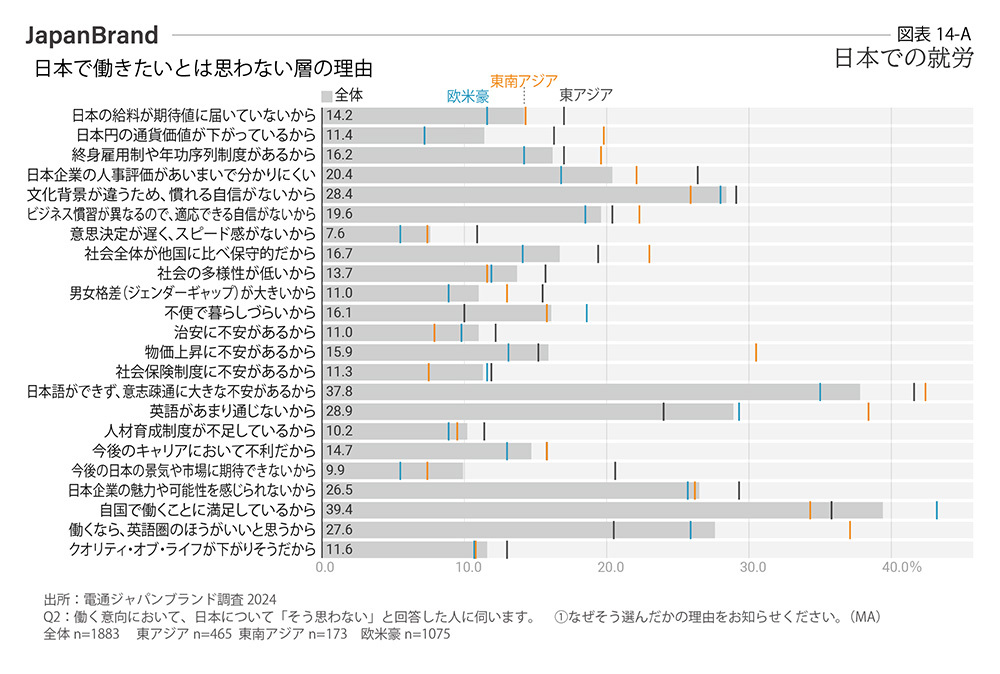

【日本で働きたくない層】

日本で働きたいとは思わない主な理由としては、「自国で働くことに満足している」「日本語ができず、意思疎通に大きな不安がある」がまず挙げられます。この2項目のスコアが3位以下を大きく引き離しています。

次に、リージョン別で見た場合、欧米豪では自国で働くことに不満が見られないことが、アジアでは日本語への不安が目立ちます。また、日本の景気への期待が最も低いのが東アジアです。【図表14-A】

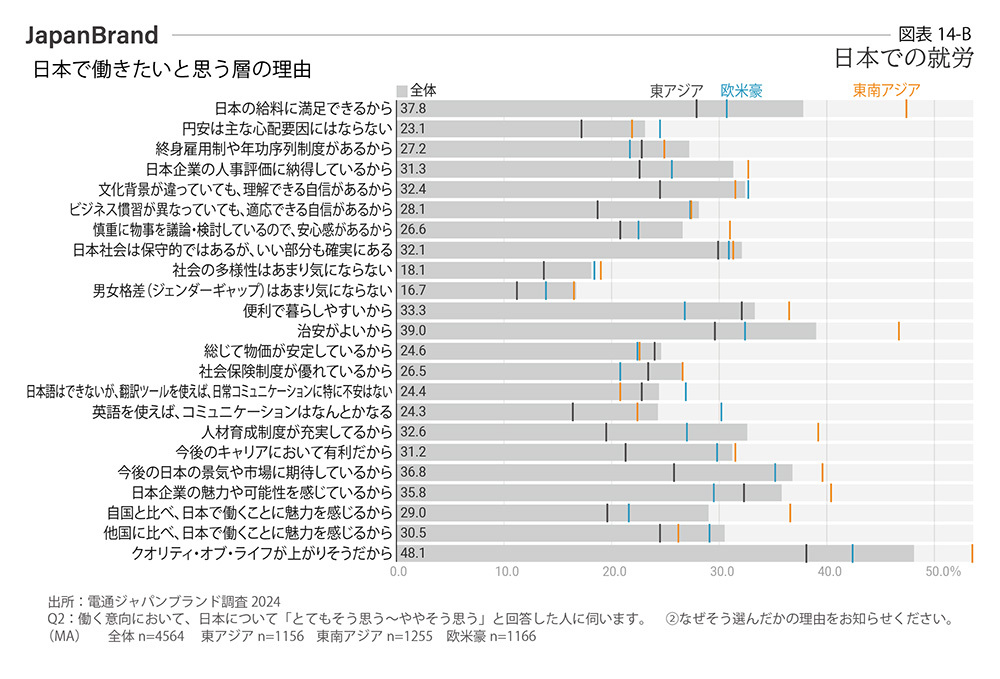

【日本で働きたい層】

全体傾向としては、「クオリティ・オブ・ライフの向上」「治安のよさ」「給料」「今後の日本の景気や市場への期待」「日本企業の魅力や可能性」が上位を占めます。

リージョン別で見ると、「クオリティ・オブ・ライフの向上」が共通して最大の理由となっています。日本の生活の質の高さが広く認知されていることの表れだと考えられます。

3リージョンの中、「給与面」「治安の良さ」に満足しているのが東南アジアで、「利便性・暮らしやすさ」と「日本企業の魅力と可能性」が就労意向を後押ししてくれたのが東アジアです。欧米豪では、「日本に対する期待感」「異文化理解に自信がある」が上位にランクイン。また、地域間のバラつきが大きい項目として、給料、人材育成制度などが挙げられます。【図表14-B】

この結果に考えを巡らせると、国力や魅力度を反映したいくつかのランキングにおいて上位を占める欧米諸国はいわゆるクオリティ・オブ・ライフも高い国ばかりです。こうした国からの人材誘致は元々難易度が高く、そこに言語問題が加わると、獲得できる人材プールが一気に小さくなることは想像にたやすいでしょう。

一方でアジアに関しては、東南アジアにおける日本人気は間違いないものの、日本と同じくクオリティ・オブ・ライフが高く、かつ英語が通じる国々と比較される際、ストレートに日本の優位性がどこにあるかがシビアに問われます。前述の就労意向ですでに明らかになったように、米英のみならず、シンガポールも有力な競争相手になります。

環境変化が確実に進む中、日本らしさ、日本的なこだわりを維持しつつも、国力になる人材に振り向いてもらうには何を整備すべきか、という本質的な議論を避けては通れないと考えます。

おわりに

最後に本レポートを、2つのキーワードで締めくくりたいと思います。

1つめは、アメリカの社会学者のロバート・キング・マートンが約55年前に提唱した「マタイ効果」です。

国家も組織も、都会も地方も、観光も就労も、知られているところや優れたところにはリソースがより一層集まり、集まったリソースでさらなる高みへの進化が可能になります。その反対は衰退の一途をたどり、元々持っているリソースまで廃れていく恐れがあると考えられます。

さまざまな現実を突きつけられる言葉であり、実に正鵠(せいこく)を射た普遍的な指摘であるように思えます。

2つめは「イドラ」です。イドラはラテン語の偶像、幻影を意味する言葉です。人間には主に4タイプのバイアスがあると言われています。イギリス16世紀最大の知識人フランシス・ベーコンの「4つのイドラ論」によれば、

①種族のイドラ(錯覚)

②洞窟のイドラ(環境や個人の体験からくる思い込み)

③市場のイドラ(職場やネットでのうわさ話、陰謀論)

④劇場のイドラ(権威への妄信)

これらがわれわれの社会生活を悩ませる主な思い込みと偏見です。

異文化理解に限らず、同質性の強い社会においても、上記のイドラ論から逃れることはできません。そして、あらゆる市場調査やデータ分析に関しても同様のことが言えます。

仕事と生活のさまざまな場面において、完全排除できないバイアスがあることを前提に、日本らしさとは何か、持続可能な繁栄とは何か、グローバルや異文化と向き合うときに何が必要なのかをぜひ考えていただきたいです。

【本件に関するお問い合わせ先】

株式会社電通 電通ジャパンブランド調査プロジェクトチーム

japanbrand@dentsu.co.jp

ジャパンブランド調査ハブページ

https://www.dentsu.co.jp/knowledge/japan_brand/

【電通ジャパンブランド調査とは】

2011年、東日本大震災で日本の農水産物や訪日旅行に風評被害が発生した際に、ジャパンブランドが世界でどのように評価されたかを把握するために始まった電通の独自調査。2022年、調査設計・分析アプローチおよびアウトプットを抜本的再構築し、専門性を高める全社横断プロジェクト活動へと進化。2025年、一般向けナレッジポートフォリオを新たに企画・構築し、生活者インサイトに立脚した社会的価値の創出を目指す。

ジャパンブランド調査では、訪日観光や地方創生、食分野、日本産品、コンテンツ、価値観、ライフスタイル、社会潮流などジャパンブランド全般に関する海外生活者の意識と実態を定期的に把握。変わりゆく生活者の気持ちとジャパンブランドの課題・可能性を可視化し、複雑化が進む企業活動に寄与するとともに、日本社会における異文化理解の促進にも貢献する。

【電通ジャパンブランド調査2024概要】

・対象エリア:15カ国・地域(アメリカ・オーストラリア・イギリス・ドイツ・フランス・インド・アラブ首長国連邦・インドネシア・シンガポール・タイ・ベトナム・中国本土・香港・台湾・韓国)

・サンプル数:7460(内訳:アメリカ960、インド900、中国本土800、その他の国・地域 各400)

・調査期間:2024年1月19日~3月26日

・対象者条件:20~59歳の男女(中間所得層以上)

・調査手法:インターネット調査

・調査機関:株式会社電通(調査主体)、株式会社ビデオリサーチ(実施協力)

【注記・免責事項】

※1:中国本土の対象エリアは上海・北京、インドの対象エリアはデリー・ムンバイ・ベンガルール、オーストラリアはシドニー都市圏、東南アジアは主にメトロポリタンエリアに限定。

※2:中間所得層の定義:OECD統計などによる各国平均所得額、および社会階層区分(SEC)をもとに各国ごとに条件を設定。

※3:各国・地域とも性年代別に均等割付で標本収集し、人口構成比に合わせてウエイトバック集計を実施。

※4:本調査における構成比は小数点以下第2位(一部整数表示の場合は小数点以下第1位)を四捨五入しているため、合計しても100%にならない場合があります。

※5:本調査レポートおよびウェブサイトからの情報発信における対象国・地域の名称表記は、従来からの日本政府の見解、日本の社会通念やビジネス慣習に沿ったものです。

※6:本調査の図表作成において、分析対象となる国・地域名は一部例外を除き、国際基準ISOカントリーコード(ISO 3166-1 alpha-2/3)を使用しています。

アメリカ/US/USA、カナダ/CA/CAN、オーストラリア/AU/AUS、イギリス/UK/GBR、ドイツ/DE/DEU、フランス/FR/FRA、イタリア/IT/ITA、スペイン/ES/ESP、フィンランド/FI/FIN、アラブ首長国連邦/UAE、サウジアラビア/SA/SAU、インド/IN/IND、インドネシア/ID/IDN、シンガポール/SG/SGP、マレーシア/MY/MYS、フィリピン/PH/PHL、タイ/TH/THA、ベトナム/VN/VNM、中国本土/CN/CHN、香港/HK/HKG、台湾/TW/TWN、韓国/KR/KOR

※7:本調査における国・地域の名称表記は、統計上または分析上の便宜を目的としており、いかなる政治的立場や見解を示すものではありません。

※8:本調査で使用した地図(世界地図および日本地図)は分析内容やページのレイアウトに合わせて一部加工・トリミングを行っており、必ずしも国境線および国土範囲を正確に反映したものとは限りません。

この記事は参考になりましたか?

著者

リ シュンシ

株式会社 電通

第1ビジネス・トランスフォーメーション局

プランナー、プロデューサー

「万物流転」と「塞翁が馬」をモットーに、マーケティング、リサーチ、メディア、グローバル、プロジェクトマネジメントなど専門性を越境させながら幅広い案件に従事。