機動性が高く、効果測定もしやすいEC(Eコマース)には多くのクライアントが注目してきましたが、最近では商品を販売するためだけでなく、ブランディングのためにECという場を活用する企業も急増しています。なぜなのか?

本連載では、その背景にあるECのビジネスモデルの進化を、数多くの企業のEC戦略をサポートしてきた筆者が解説します。

今回は、国内ECの主要プレーヤーであるアマゾン・楽天について、両社の戦略を比較してみましょう。

【目次】

▼アマゾンと楽天、国内EC2強の売り上げはさらに増加中

▼「プライム会員」という優良顧客を軸に据えたアマゾンの事業展開

▼わざわざ「Amazon」のサイトを開かなくても買い物ができる時代が来ている

▼楽天スーパーポイントというポイントシステムを軸に据えた楽天の戦略

▼成長を続ける楽天カードと金融事業が“クロスユース”促進のエンジンとなる

アマゾンと楽天、国内EC2強の売り上げはさらに増加中

経済産業省の統計によると、日本のEC市場規模は15兆円の大台を超えました。生活の必需サービスとなったECは今後も拡大を続けていくと思われますが、そんな国内EC市場をけん引するのが、「アマゾン」「楽天」の2強です。

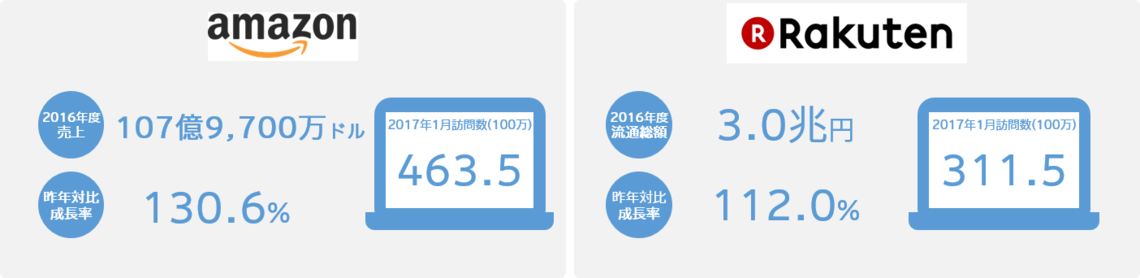

(注)両社訪問者数はSimilarWebでの測定値

アマゾンについては、先日の日本経済新聞の報道によると、2016年度の日本国内での売上高が1兆円を超えたとされています。

もう一方の雄である楽天は、総流通で3兆円の大台に乗せたと発表しています。楽天の流通額には、モール型ECサイトである「楽天市場」出店者4万4000店舗の合計流通額のほか、「楽天トラベル」など楽天市場以外の事業の流通額も含まれているので、アマゾンの売り上げとは単純比較できませんが、成長率は若干回復し、復調ぶりがうかがえます。

成長を続ける両社ですが、近年の成長は単なる規模の拡大にはとどまりません。その戦略についても見ていきましょう。

「プライム会員」という優良顧客を軸に据えたアマゾンの事業展開

アマゾンの近年の動きは、プライム会員という“優良顧客”を軸に成長を加速させようとする戦略が明確です。

プライム会員向けの特典・サービスである「Amazonプライム」の充実に加え、2016年4月からはプライム会員以外の送料が有料化されるなど、プライム会員の優位性はさらに強化されました。もはや3900円という年会費(もしくは400円の月会費)がハードルにならなくなっています。

Amazonプライムの特典・サービスは多岐にわたります。最近では、最短1時間で商品を届けるプライム会員向けサービス「Prime Now」を通じて、一部百貨店やドラッグストアの商品が購入可能となったことが話題となりました。これは“物流プラットフォームとしてのアマゾン”の進化を予感させる展開です。

この他、アマゾン直販モデルで提供されるサービス「Amazonパントリー」「Amazonフレッシュ」もあります。両サービスのポイントは、“単品買い”が前提な点です。

従来のECでは、洗剤や調味料など細々とした日用品、食品の単品販売はあまり取り扱いがなく、あっても同一商品をまとめて“ケース買い”するしかありませんでした。“こまめに購入したい”タイプの商品はケース買いになじまないものが多く、それ故EC利用率が低いカテゴリーだったともいえます。

しかしユーザー調査データでは、こうしたカテゴリーの商品もECでの購入意向は高くなっており、単品買いが容易になることで購入のハードルが下がれば、大きな市場開拓の可能性があります。特にAmazonフレッシュは、購入頻度が高く市場規模も巨大な「生鮮食品」にアマゾンがついに参入したという点で、注目に値します。

こうした単品買いサービス、生鮮販売サービスが可能なのは、アマゾンのさまざまな取り組みが背景にありますが、筆者が特に注目したいのは同社の築き上げてきた高度な物流基盤です。Amazonパントリーのような「1箱詰め放題」というサービスができるのは取り扱い商品の“体積管理”がきちんとできているからだし、Amazonフレッシュは独自配送システムを活用して提供するサービスです。

これまでアマゾンが行ってきた投資を高いサービスレベルに結実させているのです。長年にわたる蓄積と強力な足腰があるからこそ実現できるサービスで、持続的競争優位を確立する可能性があります。

物流といえば、話題となっているECの配送問題についても、アマゾンが個人運送業者と連携して独自配送網をつくって対応するとの新聞報道がありました。厳しい経営環境をさらなる基盤強化につなげる動きとして注目です。

その他の「Amazonプライム」特典・サービスとしては、人気映画・ドラマ・バラエティー番組を見放題の配信サービス「Amazonプライム・ビデオ」や100万曲以上の音楽を聴き放題の配信サービス「Prime Music(プライムミュージック)」など、デジタルエンターテインメント系のものも目立ちます。物販以外の切り口で、アマゾンを利用するきっかけをつくろうとしているのです。

こうしたことから生まれるプライム会員の多様性は、マーケティングツールとしてのアマゾンの強みにつながりますが、そこについてはまた別の機会にお話しできればと思います。

わざわざ「Amazon」のサイトを開かなくても買い物ができる時代が来ている

アマゾンの戦略や思想が分かるサービスとして紹介したいのが、ボタンのワンプッシュでお気に入りの飲料や日用品を補充できる「Amazon Dash Button」です。

筆者は以前、あるトイレタリーメーカーの方からこんなことを言われました。

「今晩何を食べるか考えることには、毎日それなりに時間を使うでしょう。でも、次にどんな洗剤を買うか考えることに、例えば年間で何分使いますか?」

つまり、商材によっては「自動的に自社商品が補充される」状況をつくることも、これからの時代はより重要になってくるということを言っているわけです。

そしてもう一つ、今アマゾンを語る上で外せないのが、同社の開発した「Alexa」です。まだ日本上陸には至っていませんが、人間の“声”で操作できる人口知能で、Alexaを搭載した家電製品に話しかけるだけでAmazonから商品を購入することも可能です。

一足先に北米市場に投入された「Alexa」搭載のスピーカー「Amazon Echo」は、シアトルタイムズなどの報道によれば、米国における販売台数がすでに1000万台規模に拡大しているそうです。

今年のCES(米国の家電・IT見本市)では、Alexaを活用した機器が700社ものメーカーから発表され、Alexa搭載機器のネットワークが1億台規模にまで拡大する日もそう遠くないともいわれています。家電などの機器を用いた「IoTコマース」における、デファクトスタンダードの有力候補といえるでしょう。

もはや、EC企業とはいえないほどにアマゾンの事業領域は拡大しています。2016年度決算においても、クラウドコンピューティングサービスである「AWS」(アマゾン ウェブ サービス)の営業利益が北米EC事業の営業利益を上回っています。

さらに、最新のトピックとして、米国高級スーパー「ホールフーズ・マーケット」の買収があります。米国での展開ですが、アマゾンが“リアル店舗”を手中にすることの示唆は多く、今後の展開に注目です。

矢継ぎ早に新たな施策を打ち出すアマゾンの社是は「地球上で最もお客様を大切にする企業」です。もはや「インターネット上でモノを売る会社」ではなく、「技術を駆使して暮らしを便利にしていく会社」といった方がふさわしいのかもしれません。

楽天スーパーポイントというポイントシステムを軸に据えた楽天の戦略

楽天の2016年度決算発表では、「国内EC流通総額の再加速」がうたわれていました。その要因は「SPU(スーパーポイントアッププログラム)施策の継続」と「品質向上へ向けた取り組み」であると説明されています。どちらも、昨年のシリーズ連載で楽天の河野奈保常務執行役員と対談した際にもお話しされていた点です。

河野さんは、楽天の各種サービスを使えば使うほど優遇されるSPUを「長期的な顧客との関係性構築のためのプログラム」と説明されていました。楽天もアマゾン同様に、「優良顧客を優遇する」ことで顧客ベースをより強固なものにしようとしていることが分かります。

ある意味でSPUは、従来のセール(特売)を活用した「HILO」(High-Low Price)路線からシフトし、優良顧客に「EDLP」(Everyday Low Price)を導入しようとしているといえるかもしれません。

楽天市場はモール型サイトであり、実際に商品販売を行うのはあくまでもモールに出店する各店舗なので、自ら商品価格を決められない楽天は「EDLP」をうたうことはできませんでした。

そこで、もともとユーザーから評価の高かったポイントプログラム「楽天スーパーポイント」を、優良顧客であれば恒常的にベネフィットが得られる(≒EDLP)ように方向転換したのです。

加えて、積極的なUI/UXの向上や、出店店舗向けの「ページ診断サービス」などによる品質の向上も、着実に成果につながっているのでしょう。

成長を続ける楽天カードと金融事業が“クロスユース”促進のエンジンとなる

楽天の2016年度の決算では、ここ数年の傾向と変わらず「楽天カード」「楽天銀行」「楽天証券」といった「FinTech」セグメントが好調でした。営業利益では、「楽天市場」を含む「インターネットサービス」セグメントよりも大きくなっています。

FinTechセグメントの中でも特に楽天カードは、年間取扱高が昨年対比20%増の5兆円となり、規模で国内3位となるなど好調でした。他のカード会社と比べ成長率は群を抜いており、近々国内1位となると期待されています。

人気のSPUも「楽天カード保有」がベースとなっていることもあってか、楽天市場流通における「楽天カードでの決済比率」は、2016年12月に50%を超えました。

楽天の進める「サービスのクロスユース」(1人のユーザーに、さまざまな楽天のサービスを横断的に使ってもらう施策)の根幹は、各サービスに共通して使える「ポイントプログラム」でした。今後はポイントプログラムに加えて「楽天カード利用」もクロスユース促進の重要な原動力となると思われます。

クロスユース率は2016年12月に62%となり、順調に向上しています。

最近、楽天にとって一つ重要な決断が下されました。それは、7年連続で「楽天ショップオブザイヤー」のグランプリを獲得していた楽天市場の中核店舗「爽快ドラッグ」の買収です。そして、先に買収していた「ケンコーコム」と「爽快ドラッグ」を統合することも既に発表しています。統合後の新会社の商号は「Rakuten Direct」と発表されました。

世界的にもモール型ECの代表格である楽天市場ですが、日用品においては「直販型」を強化していく方向性が示されたのです。楽天が直販型を強化することが、サービスレベルの向上にどうつながっていくか注目です。

アマゾンだけでなく、楽天もより良い顧客サービスを生み出そうとして、金融領域を拡張したり、直販型を強化したり、自身の姿を変えながら、単なる従来型のECの会社ではなく「生活基盤の全般に関わる会社」になってきています。

実店舗に行かずとも、いつでも、どこでも、なんでも、欲しいものが買える状況をつくり出したECは、人々の暮らし自体を変えつつあります。そのことがEC事業者の進化の方向性を「なんでもあり」の状況にしているといえそうです。

アマゾン、楽天が変わることで、人々の暮らしはどう変わるのでしょうか。

次回は「Amazonフレッシュ」の担当者であるアマゾンの荒川みず恵事業部長に話を伺います。

この記事は参考になりましたか?

著者

神野 潤一

大手IT企業でのEコマース事業運営経験から、顧客接点としての売場の価値の多様化を確信し、電通復帰。 コンサルティングファームにおける事業価値評価等の経験も総合的に生かし、現在、購買起点での逆算プランニングを行うプロモーション・デザイン局で数多くの販促施策開発、実施に従事。ペンシルバニア大学ウォートンスクール経営学修士。2022年12月末に電通を退社。